中小企業の税金と会計

企業の利益と法人税額に大きな影響を与える「棚卸資産」の評価

最終更新日:2018年3月31日

売上原価と棚卸資産の深い関係

「売上原価」とは、一言でいうと「売上高に対応した仕入原価または製造原価」といえます。企業の年間取引が一つの商品を仕入れて販売しただけであれば仕入金額=売上原価となりますが、通常、企業の年間取引は多数のアイテムを繰り返し販売することとなり、さらに仕入れた商品が全て販売されるとは限りません。

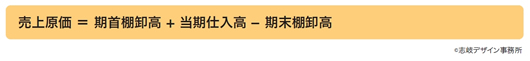

そこで、会計上は『売上原価』を次の算式により求めます。

上記の算式からも分かるように「期末棚卸高」の金額が大きくなれば、「売上原価」の金額は小さくなり、利益は大きくなります。反対に「期末棚卸高」の金額が小さくなれば、「売上原価」の金額は大きくなり、利益は小さくなります。

このように、「棚卸資産」は「売上原価」を算出するにあたりとても重要な要素であり、その「棚卸資産」の評価は利益に対し大きな影響を与えることになります。

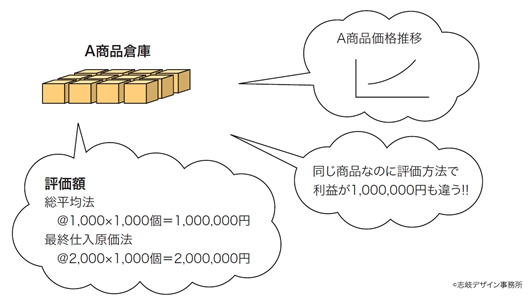

例えば金物屋さんで、ある商品を期末に1,000個在庫でかかえたとします。

この商品は期首の仕入単価は1,000円でしたが、材料の高騰や品薄により期末の仕入単価は2,000円となっていた場合、

- 期末の在庫1,000個が期首に仕入れたものと考えれば、

1,000個×@1,000=1,000,000円となります。 - 一方、期末に仕入れたものと考えれば、

1,000個×@2,000=2,000,000円となります。

つまり、両者で1,000,000円もの差が生じることとなります。このことから、法人税法及び企業会計ともに「棚卸資産の評価方法」を詳細に定めています。

原価法と低価法、どっちが有利?

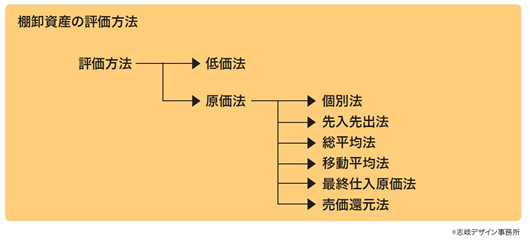

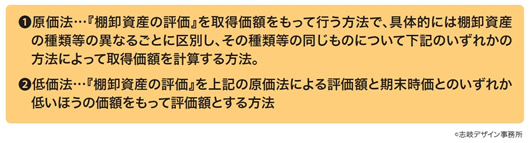

(1)「棚卸資産の評価方法」は大別すると次の二つがあります。

(2)「原価法」の種類

原価法には、(イ)個別法、(ロ)先入先出法、(ハ)後入先出法、(ニ)総平均法、(ホ)移動平均法、(ヘ)最終仕入原価法および、(ト)売価還元法があります。

具体的な各評価方法については下記のとおりです。

(イ)個別法

個別法は、期末の棚卸資産すべてについて、その個々の取得価額を期末の評価額とする方法です。なお、通常の一取引によって大量に取得され、かつ、規格に応じて価額が定められているものは、個別法を選定することができません。

宝飾品、不動産取引等個別に管理できる取引に適しています。

(ロ)先入先出法

先入先出法は、先に仕入れたものを先に払い出すという考え方から、期末に最も近い時期に取得したものが期末の棚卸資産になるとみなして、その取得価額をその一単位当りの取得価額とする方法です。

(ハ)後入先出法

後入先出法は、先入先出法とは逆に、後に仕入れたものを先に払い出すという考え方から、最も古い時期に取得したものが期末の棚卸資産になるとみなして、その取得価額をその一単位当りの取得価額とする方法です。

棚卸資産の保有期間中の価格変動を損益計算から排除できることから、価格変動の激しい原材料や商品を扱う企業に適している一方で、期末評価額が時価と乖離したり、数量が減少すると含み損益が一時に実現するなどの問題も有り、平成20年の棚卸資産会計基準の変更により認められなくなり、これを受けて税務でも平成21年4月から廃止されました。

(ニ)総平均法

総平均法は、期首の棚卸資産と当期に取得した種類等を同じとする棚卸資産の取得価額の総額を、これらの棚卸資産の総数量で除して計算した平均価額をその一単位当りの取得価額とする方法です。

(ホ)移動平均法

移動平均法は、取得の都度、その取得価額と取得数量を棚卸資産の価額及び数量に加え、平均単価を算出する方法です。以後も同様の方法により取得の都度、順次単価を改定します。

(ヘ)最終仕入原価法

期末の時から最も近い時において取得した単価を期末棚卸資産の単価とし、その一単位当りの取得価額とする方法です。

最も簡単な方法ですが、通年での価格変動が大きい場合は、結果として期末に棚卸資産の評価益や評価損が計上されることになります。

また、法人税法では棚卸資産の評価方法の選定届を提出しなかったときは、自動的にこの方法が選択されたこととなります。

この方法は、簡便ではあるものの合理的な評価方法とは言い難く、企業会計上において認められていませんが、「中小企業の会計に関する指針」では、期間損益の計算上弊害がない場合に限り、限定的に是認されています。

(ト)売価還元法

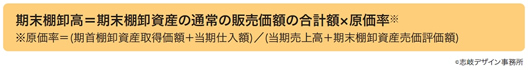

「売価還元法」とは、期末棚卸を商品の販売価額で行い、これに原価率を乗じて期末棚卸高を算出する方法です。この方法は全ての棚卸資産に売価が付されているなど特定の業種に適しています。

売価還元法は、次の計算式により計算します。

多くの場合、小売店や百貨店で用いられる方法ですが、製造業において原価計算を行わず、半製品や仕掛品を製造工程に応じて製品売価の何パーセントとして評価する方法も売価還元法とされます。

なお、期中の販売資産について値引き、割戻しは当期の売上高から控除しますが、期末棚卸資産の通常の販売価額については、それらを考慮しない金額で計算します。

(3)「低価法」とは

低価法は、上記「原価法」の評価額と時価とを比較し、いずれか低い方の価額を棚卸資産の評価額とする資産の評価基準であり低価基準ともいわれています。

会計上は平成21年3月期より、上場企業などの法人につき低価法が強制適用されることとなりましたが、法人税法上は、従前通り選択適用となります。

低価法を適用する場合における棚卸資産の評価額は、「当該事業年度終了の時におけるその取得のために通常要する価額」となります。「当該事業年度終了の時におけるその取得のために通常要する価額」とは、いわゆる「時価」のことであり、「売価」から「販売直接経費」を控除した「正味売却価額」となります。

また、継続適用等を要件として、購買市場の時価に付随費用を加算した「再調達原価」で評価してもよいことになっています。

つまり、原則は「売却価額」で評価し、例外は「購入価格」で評価することになります。

棚卸資産の評価方法を変更する場合には、新たな評価の方法を採用しようとする事業年度開始の日の前日までに所轄税務署長へ申請すれば、「原価法」から「低価法」へ変更することは可能です。

しかし、現在の評価の方法を採用してから相当期間が経過していない場合などは申請が却下されることもあるため、評価の方法の変更を検討する際には注意が必要です。