中小企業の税金と会計

借地権課税の税務

最終更新日:2018年3月31日

1.法律によって異なる借地権の取扱い

借地権を規定している法律には、借地借家法、相続税法、所得税法、法人税法があります。以下各法律に規定されている借地権を簡単に説明します。

- 借地借家法

借地借家法では、借地権とは「建物の所有を目的とする地上権又は土地の賃借権をいう」と規定され、建物を所有するための土地を使用する権利のうち、登記を必要とする物件である地上権と、必ずしも登記を必要としないで地代を支払い土地を使用する債権である賃借権に限定されています。したがって、駐車場や資材置き場、構築物などの設置のために土地を使用する場合は借地権に該当しません。 - 相続税法

相続税法では、借地権について特に規定がありません。実務上では、財産評価基本通達の規定により評価することになり、そこでは、借地権については、建物の所有を目的とする地上権及び賃借権をいうものとされていて、借地借家法と同様の取扱いになっているようです。 - 所得税法

所得税法では、借地権の設定の対価が、譲渡として課税される借地権は、「建物もしくは構築物の所有を目的とする地上権もしくは賃借権」とされています。構築物の所有を目的とするものも対象としているので、借地借家法よりその範囲が広がっています。 - 法人税法

法人税法では、所得税法より更にその範囲が広がっており、借地権は「地上権又は土地の賃借権をいう」と規定されており、建物の所有を目的とする地上権及び賃借権、構築物の所有を目的とするものはもちろんのこと、資材置き場、駐車場等の更地のまま使用する賃借権も対象としています。

2.普通借地権と定期借地権

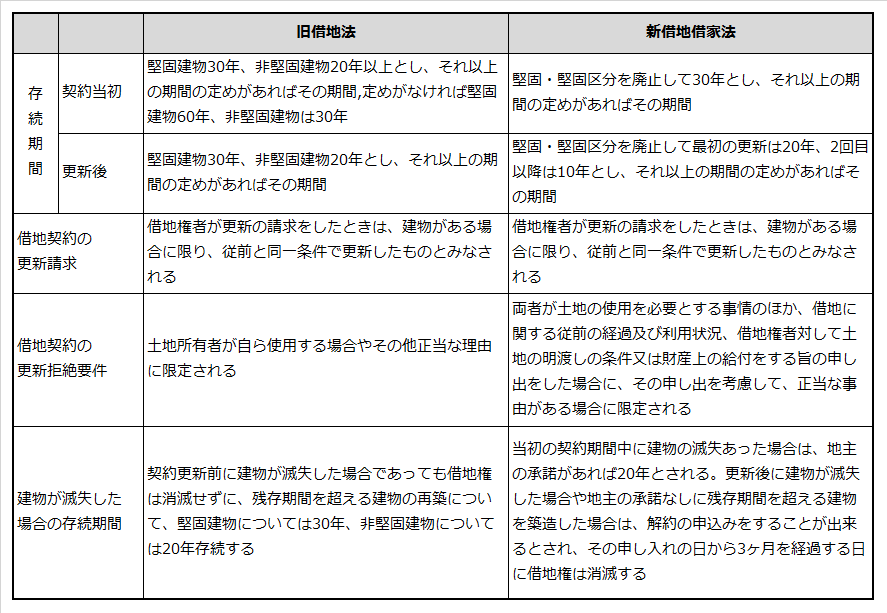

旧借地法での借地権は、建物の所有を目的とする場合には、法定更新権や契約の更新を拒否するための「相当な理由」が容易に認められなかったこと等により、建物が存在する限りにおいては、事実上半永久的に存在することになっていました。このことから、地主の土地供給意欲の減退や借地権利金の授受の慣行化と高額化により、土地の有効利用が阻害されることになっていました。

そこで、平成4年8月に施行された新借地借家法において、借地契約の更新を認めない「定期借地権」が創設されるなど、地主と借地権者間の権利関係を合理的に調整し、より利用できるよう改正されました。ただし、新借地借家法施行日前に設定された借地権には新法の適用がなく、更新や建物の滅失等の規定は旧借地法が適用されることになります。

I.普通借地権

旧借地法の借地権と新借地借家法の普通借地権の比較をすれば表のようになります。

II.定期借地権

定期借地権は、一般定期借地権、建物譲渡特約付借地権、事業用借地権の3種類があり、概要は以下の通りです。

(1)一般定期借地権

- 存続期間:50年以上。

- 建物の使用目的:特に制限はありません。

- 特約すべき事項:契約の更新がないこと、建物の再築による存続期間の延長がないこと、借地権の期間満了時に期間の更新がないことによる建物の買い取り請求をしないことを定めることができる。

- 特約の方法:公正証書による等書面によること。

(2)建物譲渡特約付借地権

- 存続期間:30年以上50年未満。

- 建物の使用目的:特に制限はありません。

- 特約すべき事項:存続期間経過後に、借地上の建物を借地権設定者に相当の対価で譲渡することを定める。

- 特約の方法:公正証書でなくても良い。

(3)事業用借地権

- 存続期間:10年以上50年未満(19年12月31日までは10年以上20年未満)。

- 建物の使用目的:専ら事業用の建物(居住の用に供するものを除く)に使用すること。

- 特約すべき事項:30年以上50年未満の契約においては、契約の更新や建物の再築による存続期間の延長、建物の買い取り請求をしないことを定めることが出来る。それに対して、10年以上30年未満の契約においては、そもそも設定できる借地権が事業用借地権だけなので、特約の有無によって定期借地権と普通借地権とを区別する必要がない。

- 契約の方法:公正証書でなければならない。

3.借地権課税の税務

借地権が課税される機会としては、借地権設定の時、更新・更改の時、借地権を譲渡する時と借地返還の時に発生します。今回は、大変複雑で一歩間違えれば多額の認定課税を受ける借地権設定時の課税関係(資材置き場や駐車場など堅固でない構築物の設定の対象となる賃借権を除く)について説明します。

先ず始めに借地権課税に関する専門用語について説明します。

- 権利金等:土地を賃貸借するに当たり、借地権の設定の対価として支払われるもの及び借地権の設定に当たり受けた無利息借入等がある場合には、その経済的利益の額を加算した額。

- 無償返還の届出書:土地の賃貸借終了時に、借地人が無償で土地を返還することを約した書類で、この書類を土地の所有者を所管する税務署に賃貸人、賃借人の連名で提出する。

- 相当な地代:土地の更地価額の(時価)の年6%の地代、ただし課税上弊害がなければ、過去3年分の相続税評価額の平均額の年6%。

- 相当な地代の届出書:土地の地代をその土地の更地価額の年6%とすることを約した書類で、この書類を土地の所有者を所管する税務署に賃貸人、賃借人の連名で提出する。

- 相当な地代の改訂方法:相当な地代の届出書には、地代の改定方法の記載があり、土地の時価の変動に応じて地代を見直す方法と据え置く方法があります。

- 通常の地代:借地権が設定された場合の一般的な地代、ただし、課税上弊害がなければ、過去3年分の底地の相続税評価額の平均額の年6%。

借地権の課税は、土地の所有者又は賃借人が法人かもしくは個人であるか、権利金の授受が有るかにより取扱いが大きく異なります。

(1)権利金等の授受がある場合

a.権利金等を受け取る地主側の課税

個人地主の場合は、所得税で「借地権の設定により受ける権利金等の額が、その土地の借地権設定直前の価額(時価)の2分の1相当額を超えるときは、その権利金の額は譲渡所得の収入金額とし、次の算式により計算した金額をその取得費とする」と規定しています。

【算式】

また、授受する権利金の額が、その土地の価額の2分の1相当額以下である場合には、不動産所得の収入金額とされます。この場合において、課税要件を満たせば、累進課税が緩和される臨時所得課税を選択することが出来ます。

法人地主の場合は、法人税法で「借地権の設定に当たり授受した権利金その他の一時金の額は、当該法人の各事業年度の所得金額の計算上益金の額に算入し、その設定によりその土地の価額が設定前に比して2分の1以下に下落する場合は、次の算式により計算した額を損金に算入する」と規定しています。

【算式】

また、土地の価額が2分の1以下の下落であっても土地の帳簿価額の損金算入は認められませんが、その下落分を評価損として計上することは認められています

b.権利金等を支払う借地権者側の課税

支払った権利金の額は、法人又は個人の区分なく無形固定資産として資産に計上します。また、土地などに準じた資産ですので、業務の用に供していても減価償却は出来ません。

(2)権利金等の授受がなく、無償返還の届出または相当な地代の支払いがない場合

a.地主側の課税

地主が個人である場合には、何ら課税関係は生じません。つまり、借地権の設定行為は資産の譲渡に該当しないことから、時価の2分1未満で譲渡した場合のみなし譲渡所得課税を受けることがないからです。

地主が法人である場合には、法人は常に経済的合理性を追求されますので、借地権の設定に当たり権利金の授受する慣行がある地域においては、たとえ権利金等を授受していなくとも、権利金等を授受したものとみなして権利金相当額を益金として認定されることになります。

借地人が、その法人の役員又は従業員以外の者もしくは他の法人であれば同額の寄付金を支出したものと認定されることになり、また、その法人の役員又は従業員であれば一時の給与(賞与)と認定されます。

計算の仕方は(1)と同様ですが、寄付金には損金算入限度額があり、また役員賞与については損金不算入になるので、土地の帳簿価額が低い場合は多額の税金が課税されることになります。

*権利金や借地権の認定課税額の計算は以下の通りです。

b.借地権者側の課税

借地権者側の課税は法人もしくは個人などの区分により以下のようになります。

1)地主が法人の場合

- 法人:借地権相当額を受贈益として課税される。

- 地主法人の役員又は従業員:借地権相当額を賞与として一時に課税される。

- 地主法人の役員又は従業員以外の個人:借地権相当額を一時所得として課税される。

2)地主が個人の場合

- 法人:借地権相当額を受贈益として課税される

- 個人:使用貸借(賃料が零かもしくは固定資産税相当額)及び相当な地代を支払う場合を除いて、原則として借地権相当額が贈与として課税される。

*贈与課税される場合の借地権の認定額は以下の通りです。

(3)相当な地代を授受している場合

相当な地代を授受している場合は、地代の改定(概ね3年以内)をする方法と地代を据え置く方法とで多少取扱いに違いがあります。両者の方法において、借地権設定時に権利金や借地権の認定課税されることはありません。

相違点としては、地代の改定(概ね3年以内)をする方法を選択した地主が法人で、地代の改定をしなかった場合には、以下のような認定課税が行われます。

- 地主法人:相当な地代と実際収受している地代との差額は認定課税され、同額の寄付金が支出されたものとみなされます。

- 借地人が法人である場合:相当な地代と実際に支払っている地代との差額は受贈益になりますが、同額の支払い地代が認定され、結果的には課税所得に増減はありません。

- 借地人がその会社の役員又は従業員である場合:給与として課税されます。その者が役員である場合には、その認定額が毎月発生することから、定時定額給与の規定により損金に算入される場合と算入されない場合とが有ります。

- 借地人がその会社の役員又は従業員以外の個人の場合:地代の差額は雑所得として課税されることになります。

権利金や借地権の認定課税はあくまでも借地権設定時に起きることではありますが、会社の資金繰りが悪いなどの理由で途中から相当な地代の額を下げた場合には、その時点で認定課税されることになるので注意が必要です。

(4)無償返還の届出書を提出している場合

無償返還の届出書とは、借地権設定に当たり権利金を授受する取引上の慣行がある地域で、権利金を授受しない代わりに契約において将来借地人がその借地を無償にて返還することを定めて、連名により所轄税務署に提出する書類のことです。この届出書を提出すれば、権利金や借地権の認定課税を受けることはありません。ただし、この届出書は、法人税法の規定でありますから法人が絡んだ場合に有効なものであり、個人対個人の場合にはこの届出自体存在することはありません。

しかし、授受する地代については別の取扱いとなります。

地主が個人であれば地代の認定はなく、何ら問題は生じませんが、地主が法人となれば相当な地代と実際に授受している地代の差額について認定課税を受けることになります。課税関係については、上記(3)と同様な処理になります。

(5)実務対応上のポイント

今まで説明しましたとおり、借地権課税の取扱いは非常に複雑です。一歩間違えれば、担税力がないところに多額な税金が認定課税されることになり、経営そのものに多大の影響を与えることになります。逆の視点から見れば、借地権課税の仕組みをよく理解した上で、条件が揃えば節税になりうることもあるのです。

ここで実務上のポイントを上げてみます。

- 地主(法人):対象土地の時価より帳簿価額の方が高い場合は、権利金の認定課税により土地の譲渡損と寄付金(損金算入限度額があります)が損金になる。

- 借地人(法人):借地人である法人に多額の繰越欠損金や債務超過の状態になっている場合に、相当な地代未満の地代を設定することにより地主から借地権相当額の受贈益が発生しますが、この受贈益が繰越欠損金の金額の範囲内であれば法人税等が課税されないことになります。結果として、無税で借地権を法人へ移転することが出来ます。この場合の注意点は、贈与を受けた借地権の額が債務超過額(相続税評価額)を超える場合は、既存株主の株式の評価額が上昇することになりますので、所得税や贈与税が課税されることがあります。

- 地主(個人):借地権設定時の権利金の認定課税は、譲渡に該当しないため認定課税を受けることはありませんが、借地返還時に無償で返還を受けた場合は、借地人が法人である場合は一時所得の課税が、借地人が親族等の個人であれば贈与の課税を受けることがあります。

- 無償返還届の提出期限:土地の賃貸借契約締結後、遅滞なく(契約締結後最初の申告期限まで)提出することとされています。ただ、無償返還届出は、賃貸契約書に借地返還時は無償にて返還をすることを約定することを前提にしていますので、税務署には確認の意味で提出することになるので、相当期間経過後に税務署に提出しても認められるものであるとされています。

- 無償返還届の提出者:この届出書は、本来法人地主が借地権を設定させる時に提出するものでありますが、個人が地主の場合も借地権が無償返還であれば提出するようにします。

- 相当な地代の改定:相当な地代を地価の上昇とともに改定する方法と据え置く方法とがあります。改訂する方法では、常に借地権の価額は、零になります。据え置く方法では、地価が上昇した場合、契約当初においては零であった借地権価額が自然発生的に借地人に帰属することになります。この借地権は、資産の評価益になることからその時点で課税対象になることはありません。結果的に地価上昇分の相当部分は、地主から借地人へ移ることになります。

- 土地の売却時の注意点:相当な地代の改定を据え置いた場合において、土地価額が上昇した場合には、借地人に自然発生借地権が生じます。この土地を売却した場合に借地権相当額は借地人の譲渡収入となります。仮に地主が譲渡代金の全額を収受したような場合は、借地人から地主へ借地権相当額の贈与が認定され、借地法人に借地権売却益と地主への寄付金が認定されることになり、思わぬ多額の税負担を負う危険があります。

以上のこと以外にも注意すべき点はたくさんありますが、専門家によく相談の上慎重に行ってください。