中小企業の税金と会計

消費税増税と軽減税率制度の導入

最終更新日:2018年5月24日

平成31年10月1日より、消費税率が現行の8%から10%に引上げられることが決まりました。また、これに伴い消費税の軽減税率制度も導入されることとなりました。

消費税増税の背景及び軽減税率制度の内容についてみていきましょう。

I. 消費税増税の背景

近年急速な少子高齢化が進み、受益と負担の均衡がとれた持続可能な社会保障制度を構築することが急務となっています。そのため、平成22年より「社会保障と税の一体改革」が推進されてきました。

「社会保障と税の一体改革」においては、消費税率の引上げによる増収分をすべて社会保障の財源に充てます。このようにして安定財源を確保することで、社会保障の充実・安定化と、将来世代への負担の先送りの軽減を同時に実現することを目指しています。

それでは、なぜ所得税や法人税ではなく、消費税を引上げ、財源とするのでしょうか?それは、消費税には以下のような特徴があり、社会保障の財源を調達する手段としてふさわしい税金であると考えられるためです。

- 景気や人口構成の変化に左右されにくく、税収が安定している

- 働く世代などの特定の人に負担が集中することなく、経済活動に中立的

- 高い財源調達力がある

当初は平成26年4月1日に消費税率を8%に引上げ、その後平成27年10月1日に10%に引上げる予定でしたが、景気の動向等を勘案して10%への引上げ時期は2度延期され、最終的に平成31年10月1日となりました。

II. 消費税軽減税率制度の導入

消費税率の引上げに伴い、平成31年10月1日より消費税の軽減税率制度が実施されます。事業者のみならず、日々の買い物等で消費者にも関係する軽減税率制度とはどのようなものでしょうか?その内容についてみていきましょう。

1. 制度の概要

- 実施時期:平成31年10月1日から(消費税率引上げと同時)

- 税率:軽減税率8%

- 軽減対象品目:

(1)酒類・外食を除く飲食料品

(2)週2回以上発行される新聞(定期購読契約に基づくもの)

2. 軽減税率の対象品目

(1)軽減税率の対象品目

消費税軽減税率制度の対象品目は次の(1)(2)の二つです。(1)飲食料品の詳細について(2)~(4)をご参照ください。

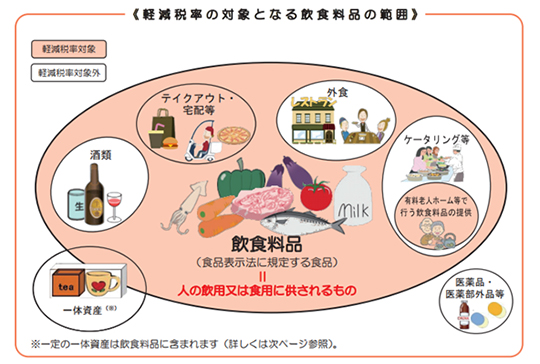

(1)飲食料品:飲食料品とは、食品表示法に規定する食品(酒類を除きます。)をいい、一定の一体資産を含みます。外食やケータリング等は、軽減税率の対象品目には含まれません。

- ※食品表示法に規定する「食品」とは、全ての飲食物をいい、人の飲用又は食用に供されるものです。また、「食品」には、「医薬品」、「医薬部外品」及び「再生医療等製品」が除かれ、食品衛生法に規定する「添加物」が含まれます。

(2)新聞:軽減税率の対象となる新聞とは、一定の宿号を用い、政治、経済、社会、文化等に関する一般社会的事実を掲載する週2回以上発行されるもので、定期購読契約に基づくものです。

(2)一体資産の取扱い

「一体資産」とは、おもちゃ付きのお菓子のように、食品と食品以外の資産があらかじめ一体となっている資産で、その一体となっている資産に係る価格のみが提示されているものをいいます。

一体資産のうち、税抜価額が1万円以下であって、食品の価額の占める割合が2/3以上の場合、全体が軽減税率の対象となります(それ以外は全体が標準税率の対象となります)。

(3)外食・ケータリング等

外食やケータリング等は、軽減税率の対象とはなりません。テイクアウトや飲食料品の出前・宅配等は、軽減税率の対象となります。

- ※外食:飲食店営業等、食事の提供を行う事業者が、テーブル・椅子等の飲食に用いられる設備がある場所において、飲食料品を飲食させる役務の提供

- ※ケータリング:相手方が指定した場所において行う役務を伴う飲食料品の提供

(4)飲食料品を販売する際に使用する容器の取扱い

飲食料品の販売に際し使用される包装材料及び容器(以下「包装材料等」といいます。)が、その販売に付帯して通常必要なものとして使用されるものであるときは、その包装材料等も含め軽減税率の対象となる「飲食料品の譲渡」に該当します。

なお、贈答用の包装など、包装材料等に別途対価を定めている場合、その包装材料等の譲渡は「飲食料品の譲渡」に該当しません。

また、包装材料等の仕入れは、軽減税率の対象となる課税仕入れには該当しません。

軽減対象になるかどうかは、判断基準が難しいので、個別の判断にあたっては以下のQ&Aなどを参考にして下さい。

参考

3. 帳簿及び請求書等の記載と保存

(1)概要

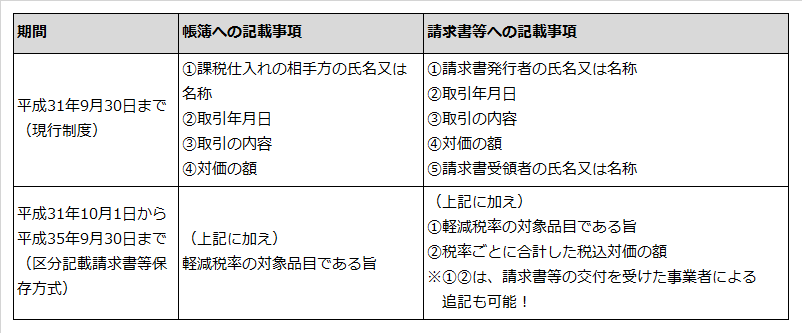

軽減税率の対象品目の売上げや仕入れ(経費)がある事業者は、下記の期間に応じてそれぞれの方式による帳簿及び請求書等の記載と保存が義務付けられます。

- 平成31年10月1日~平成35年9月30日

:区分記載請求書等保存方式 - 平成35年10月1日~

:適格請求書等保存方式(いわゆるインボイス制度)

(2)区分記載請求書等保存方式(平成31年10月1日~平成35年9月30日)

平成31年10月1日から平成35年9月30日までの期間においては、下記の事項を記載した帳簿及び請求書等(区分記載請求書等)の保存が、仕入税額控除の要件となります。

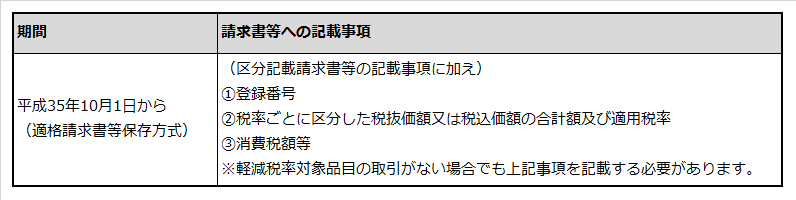

(3)適格請求書等保存方式…いわゆるインボイス制度(平成35年10月1日~)

平成35年10月1日以降は、区分記載請求書等の保存に替えて、下記の事項を記載した請求書等(適格請求書等)の保存が仕入税額控除の要件となります。

- ※適格請求書を発行できる事業者

適格請求書を発行できる事業者は、税務署長に申請して登録を受けた課税事業者(適格請求書発行事業者)のみです。

なお、登録申請の受付は平成33年10月1日からとなります。 - ※免税事業者等からの仕入れについて

適格請求書等保存方式の下では、適格請求書発行事業者以外の者(免税事業者等)からの仕入れについては、仕入れ税額を控除できません。

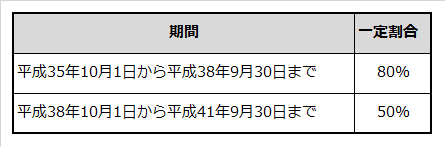

ただし、次の期間においては、区分記載請求書等と同様の記載事項が記載された請求書と帳簿を保存することにより、仕入税額相当額の一定割合を仕入税額として控除できます。

4. 中小事業者の税額計算の特例

(1)概要

軽減税率が実施される平成31年10月1日から一定期間、売上げ又は仕入れを軽減税率と標準税率とに区分することが困難な中小事業者に対して、売上税額又は仕入税額の計算の特例が設けられています。

なお、中小事業者とは、基準期間(法人:前々事業年度、個人:前々年)における課税売上高が5,000万円以下の事業者をいいます。

(2)売上税額の計算の特例

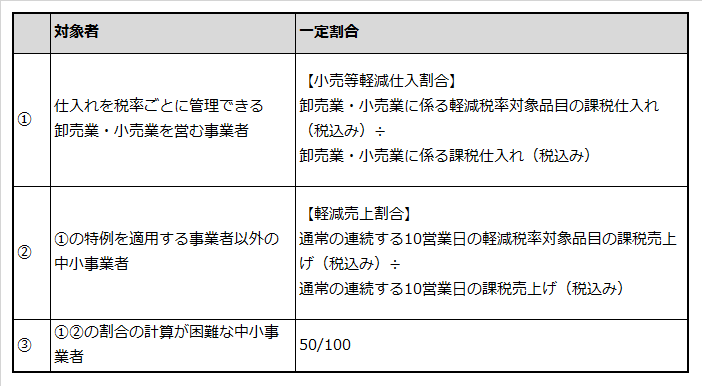

売上げを税率ごとに区分することが困難な中小事業者は、平成31年10月1日から平成35年9月30日までの期間において、売上げの一定割合を軽減税率の対象売上げとして売上税額を計算することができます。

なお、一定割合とは次の割合をいいます。

(3)仕入税額の計算の特例

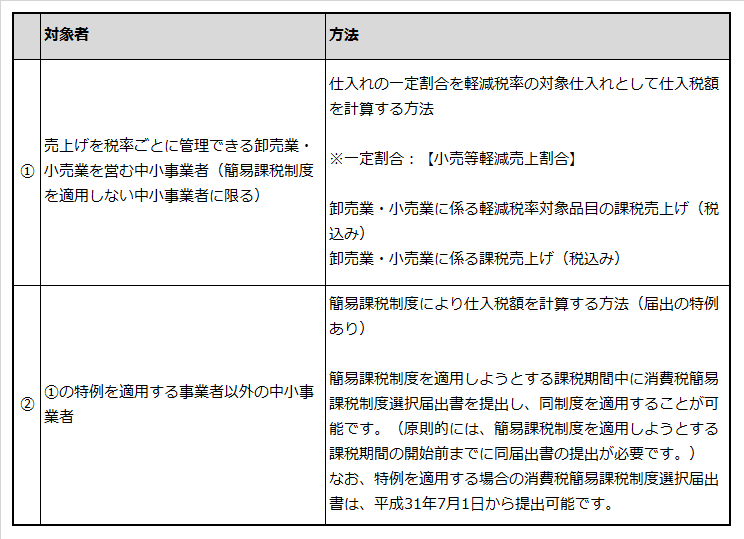

仕入れを税率ごとに区分することが困難な中小事業者は、平成31年10月1日から平成32年9月30日を含む課税期間において、次のいずれかの方法により仕入税額を計算することができます。

税額計算の特例は、課税期間ごとに選択することができます。ただし、簡易課税制度の特例を選択した場合は、2年間継続して適用した後でなければ、その適用をやめることはできません。

5. 軽減税率対策費用の取扱い

軽減税率制度に対応するためのレジや受発注システムの回収費用は、一般的に修繕費として処理することができます。

また、軽減税率制度(複数税率)への対応が必要となる中小企業・小規模事業者等には、複数税率対応レジの導入や、受発注システムの回収等を行う再にその経費の一部を補助する「軽減税率対策補助金」の制度があります。

- ※リースによる導入も補助対象となります。

参考