中小企業の税金と会計

相続税がかからない特例措置とは?

最終更新日:2018年3月31日

10カ月以内の金銭一括納付が基本

相続税は、亡くなった人が所有していた財産を相続したときに生じる税金です。また、相続に限らず遺贈(遺言で相続人以外の人に財産を与えること)や死因贈与(贈与者の死亡によって効力を生ずる贈与契約)で取得した財産にも相続税がかかります。相続税の特徴として、遺産額が大きくなればなるほど相続税率が高くなる超過累進税率を採用しています。原則として、相続税はその相続発生の日から10カ月以内に金銭で一括納付しなければなりません。

相続税の課税方式には、大きく分類すると遺産課税方式と遺産取得課税方式の2つがあり、わが国の課税方式は遺産課税方式を基礎としながら、遺産取得課税方式を取り入れる折衷法を採用しており法定相続分課税方式とも呼ばれています。

(1)法定相続分課税方式

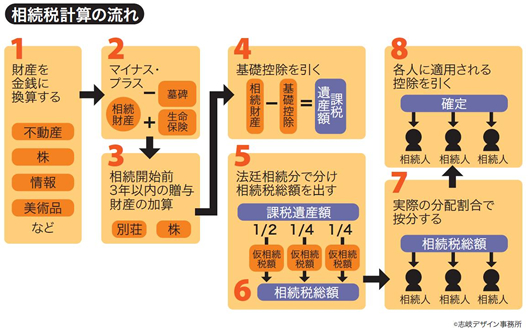

被相続人(亡くなった人)の遺産総額に対して法定相続人が法定相続分どおりに遺産を取得したものとみなしてその各人のみなし取得財産額に応じて各人の超過累進税率を適用した相続税の金額を合算し、総額を算出します。

そして、その相続税の総額を各人の実際の取得財産額に応じて按分して課税するという複雑な計算方式を採用しています。遺産分割の仕方によって相続税が異ならないように法定相続分で分割したものとみなして相続税の総額を計算することにより、遺産分割の仕方が異なっても遺産と法定相続人が同様であるならば、相続税の総額は変わらないといった特徴があります。

例えば、長男・次男・三男の三人が相続する財産額が違っていても、三人が負担する相続税の合計額は同じです。どんな分割をしても総額は変わらず、同じ税率を適用して分配するため不公平が生じます。

(2)遺産取得課税方式

平成21年度以降の税制改正でテーマとなっており、各相続人等が取得した遺産に対して相続税をかけ、各人で納税するという方式です。

つまり、遺産分割の仕方によって、相続税の総額が変わり、取得割合の差が大きくなるほど負担が増します。従って、富の集中を抑制することができます。

遺産額に直接税率を掛けない複雑な仕組みを知っておく

取引相場のない株式の評価方法などの事業承継を優遇する税制改正の目的は、後継者への事業の円滑な承継となっているため法定相続分課税方式では、事業承継に関係のない相続人まで本税制の恩恵を受けてしまい、本来の趣旨とかけはなれてしまいます。

そこで、後継者以外の相続人にその効果が及ぶことのないように遺産取得課税方式への改正が検討されることになったと思われます。

現行の相続税の計算は、まず被相続人の遺産総額と法定相続人の数に応じて相続税の総額を算出し、次に各相続人の税額がその相続税の総額に対して取得した財産の割合を乗じて算出されるという2段階の少し遠回りで一見複雑な計算方法を採用しています

計算手順は図の通りです。遺産総額ないしは各人が財産を引き継いだ遺産額に直接的に税率をかけるものではないのです。

相続税がかからない特例措置とは?

しかし、必ずしも財産を引き継いだ人がすべて相続税を納めるとは限りません。なぜなら、相続税には基礎控除額や配偶者の税額軽減などの様々な特例が設けられているからです。

とくに、基礎控除として法定相続人の数に600万円を乗じた金額に3,000万円を足した金額までが非課税となっています(平成26年12月31日までの相続については、法定相続人の数に1,000万円を乗じた金額に5,000万円を足した金額までが非課税となります)。

しかし、このように基礎控除があるからといっても、地価の高い都心部ですと自宅の敷地だけで基礎控除の額を上回ってしまう場合があります。そこで、財産を相続した人が配偶者や同居していた子供の場合には、敷地の330平方メートルまで(平成26年12月31日までは240平方メートルまで)の部分を80%減額した価額で計算することができます。

また、居住していない貸家の敷地でも200平方メートルまで50%減額することができます。

法定相続人が2人いる場合の例で考えますと、敷地200平方メートルで相続税評価額1億円の自宅を同居している子供が相続した場合には、自宅の敷地の相続税評価額は1億円ではなく、80%減額した2,000万円の評価となります。すると、基礎控除額の4,200万円を下回りますので相続税がかからないことになります。

また、配偶者には被相続人死亡後の同一世代間の相続や今後の生活保障などが考慮されているため、取得した遺産総額が法定相続分または1億6,000万円までであれば相続税がかからないといった配偶者の税額軽減の特例もあります。

ただし、あまり配偶者に財産を相続させてしまうと二次相続時に子供の負担が大きくなってしまうため、二次相続まで考慮して遺産分割を進めるようにしましょう。

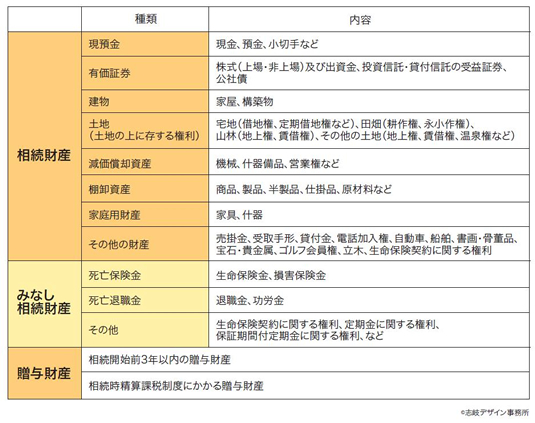

次に、相続税のかかる財産は、一般的に大きく2種類に分けられます。1つは被相続人が生存中から所有していた財産、もう1つは、みなし相続財産という亡くなったことにより生ずる財産です。

その一方で、相続財産と思われるもののなかにも、財産の性質などにより相続税の課税対象にならないものがあります。

【相続税がかかる主な財産】

【相続税がかからない主な財産】

相続税がかからない主な財産は以下のようです。

- 墓地・墓石・仏壇など日常礼拝をしているもの(投資目的のものを除く)

- 宗教・学術など公益を目的とする事業に使われることが確実なもの

- 心身障害者共済制度にもとづいて支給される給付金を受ける権利

- 相続人が取得した生命保険金などのうち一定額

- 相続人が取得した死亡退職金などのうち一定額

- 国や地方公共団体、特定の公益法人に寄付したもの

*被相続人名義の借入金や未納税金などの債務、被相続人の葬式費用については相続財産から控除することができます。なお、香典は原則として課税財産に含まれませんが、それと対応して、香典返しの費用や初七日の費用など本葬にかかるもの以外は、葬式費用に含まれないことになっています。