中小企業の税金と会計

相続税額の延納および物納制度

最終更新日:2018年3月31日

1.延納制度及び物納制度の概要

税金は、納付期限までに金銭で一括納付することが原則になっています。

しかし、相続税の課税財産には、不動産などの金銭以外の財産も含まれるため、場合によっては金銭で一括納付することが困難になることがあります。そこで申告期限までに納税義務者が申請した場合に限り、相続税においては例外制度が設けられております。

それは、一括納付することが困難な場合の延納制度と、延納によっても金銭で納付することを困難とする事由がある場合の物納制度の2つです。

2.相続税の延納とは

(1)延納の要件

延納の許可を受けるには、次に掲げる要件のすべてを満たす必要があります。

- 相続税額が10万円を超えること

- 金銭で納付することを困難とする事由があり、かつ、その納付を困難とする金額の範囲内であること

- 延納税額及び利子税の額に相当する担保を提供すること

ただし、延納税額が100万円以下で、かつ、延納期間が3年以下である場合には担保を提供する必要はありません - 延納申請に係る相続税の納期限又は納付すべき日(延納申請期限)までに、延納申請書に担保提供関係書類を添付して税務署長に提出すること

(2)担保の種類

延納の担保として提供できる財産は、次に掲げるものに限られます。

なお、相続又は遺贈により取得した財産に限らず、相続人の固有の財産や共同相続人又は第三者が所有している財産であっても担保として提供することができます。

- 国債及び地方債

- 社債その他の有価証券で税務署長が確実と認めるもの

- 土地

- 建物、立木、登記される船舶などで、保険に附したもの

- 鉄道財団、工場財団など

- 税務署長が確実と認める保証人の保証

(注)税務署長が延納の許可をする場合において、延納申請者の提供する担保が適当でないと認めるときには、その変更を求めることとなります。

(3)担保提供関係書類の提出期限

納期限又は納付すべき日(延納申請期限)までに延納申請書に担保提供関係書類を添付して提出する必要があります。ただし、延納申請期限までに担保提供関係書類を提供することができない場合は、担保提供関係書類提出期限延長届出書を提出することにより、1回につき3か月を限度として、最長6か月まで担保提供関係書類の提出期限を延長することができます。

(4)延納の許可までの審査期間

延納申請書が提出された場合、税務署長は、その延納申請に係る要件の調査結果に基づいて、延納申請期限から3か月以内に許可又は却下を行います。

なお、延納担保などの状況によっては、許可又は却下までの期間を最長で6か月まで延長する場合があります。

(5)延納期間及び延納利子税

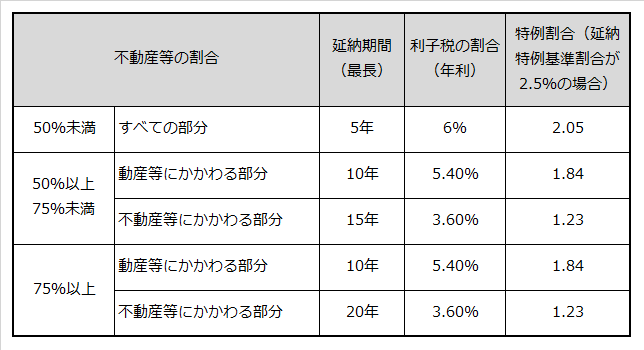

延納のできる期間と延納にかかる利子税の割合については、その人の相続税額の計算の基礎となった財産の価額の合計額のうちに占める不動産等の価額の割合によって、おおむね次の表のようになります。

なお、各年の延納特例基準割合が7.3%に満たない場合の利子税の割合は、次の算式により計算される割合(特例割合)が適用されます。(算式)

延納利子税割合(年割合)×延納特例基準割合÷7.3%

(注)0.1%未満の端数は切り捨て

(注)延納特例基準割合とは、「各分納期間の開始の日の属する年の前々年の10月から前年の9月までの各月における銀行の新規の短期貸出約定平均金利の合計を12で除して得た割合として各年の前年の12月15日までに財務大臣が告示する割合に、年1%を加算した割合」をいいます。

(6)特定物納制度(延納から物納への変更)

延納の許可を受けた相続税額について、その後に延納条件を履行することが困難となった場合には、申告期限から10年以内に限り、分納期限が未到来の税額部分について、延納から物納への変更を行うことができます。

特定物納申請をした場合には、物納財産を納付するまでの期間に応じ、当初の延納条件による利子税を納付することとなります。

なお、特定物納に係る財産の収納価額は、特定物納申請書を提出した時の価額となります。

(注)上記については、平成18年4月1日以後の相続開始により財産を取得した場合に適用されます。

なお、平成18年3月31日以前の相続開始により財産を取得した場合には、改正前の相続税法が適用され、上記の担保提供関係書類の提出期限、延納の許可までの審査期間及び特定物納制度の適用はありません。

3.相続税の物納とは

(1)物納の要件

物納の許可を受けるには、次に掲げる要件のすべてを満たす必要があります。

- 相続税額が10万円を超えること

- 金銭で納付することを困難とする事由があり、かつ、その納付を困難とする金額の範囲内であること

- 延納税額及び利子税の額に相当する担保を提供すること

ただし、延納税額が100万円以下で、かつ、延納期間が3年以下である場合には担保を提供する必要はありません - 延納申請に係る相続税の納期限又は納付すべき日(延納申請期限)までに、延納申請書に担保提供関係書類を添付して税務署長に提出すること

(2)担保の種類

延納の担保として提供できる財産は、次に掲げるものに限られます。

なお、相続又は遺贈により取得した財産に限らず、相続人の固有の財産や共同相続人又は第三者が所有している財産であっても担保として提供することができます。

- 国債及び地方債

- 社債その他の有価証券で税務署長が確実と認めるもの

- 土地

- 建物、立木、登記される船舶などで、保険に附したもの

- 鉄道財団、工場財団など

- 税務署長が確実と認める保証人の保証

(注)税務署長が延納の許可をする場合において、延納申請者の提供する担保が適当でないと認めるときには、その変更を求めることとなります。

(3)担保提供関係書類の提出期限

納期限又は納付すべき日(延納申請期限)までに延納申請書に担保提供関係書類を添付して提出する必要があります。ただし、延納申請期限までに担保提供関係書類を提供することができない場合は、担保提供関係書類提出期限延長届出書を提出することにより、1回につき3か月を限度として、最長6か月まで担保提供関係書類の提出期限を延長することができます。

(4)延納の許可までの審査期間

延納申請書が提出された場合、税務署長は、その延納申請に係る要件の調査結果に基づいて、延納申請期限から3か月以内に許可又は却下を行います。

なお、延納担保などの状況によっては、許可又は却下までの期間を最長で6か月まで延長する場合があります。

(5)延納期間及び延納利子税

延納のできる期間と延納にかかる利子税の割合については、その人の相続税額の計算の基礎となった財産の価額の合計額のうちに占める不動産等の価額の割合によって、おおむね次の表のようになります。

なお、各年の延納特例基準割合が7.3%に満たない場合の利子税の割合は、次の算式により計算される割合(特例割合)が適用されます。(算式)

延納利子税割合(年割合)×延納特例基準割合÷7.3%

(注)0.1%未満の端数は切り捨て

(注)延納特例基準割合とは、「各分納期間の開始の日の属する年の前々年の10月から前年の9月までの各月における銀行の新規の短期貸出約定平均金利の合計を12で除して得た割合として各年の前年の12月15日までに財務大臣が告示する割合に、年1%を加算した割合」をいいます。

(6)特定物納制度(延納から物納への変更)

延納の許可を受けた相続税額について、その後に延納条件を履行することが困難となった場合には、申告期限から10年以内に限り、分納期限が未到来の税額部分について、延納から物納への変更を行うことができます。

特定物納申請をした場合には、物納財産を納付するまでの期間に応じ、当初の延納条件による利子税を納付することとなります。

なお、特定物納に係る財産の収納価額は、特定物納申請書を提出した時の価額となります。

(注)上記については、平成18年4月1日以後の相続開始により財産を取得した場合に適用されます。

なお、平成18年3月31日以前の相続開始により財産を取得した場合には、改正前の相続税法が適用され、上記の担保提供関係書類の提出期限、延納の許可までの審査期間及び特定物納制度の適用はありません。

3.相続税の物納とは

(1)物納の要件

物納の許可を受けるには、次に掲げる要件のすべてを満たす必要があります。

- 延納によっても金銭で納付することを困難とする事由があり、かつ、その納付を困難とする金額を限度としていること

なお、延納により金銭で納付することが困難でないとして、物納申請の却下があった場合には、物納から延納へ変更することができます。 - 物納申請財産は、納付すべき相続税額の課税価格計算の基礎となった相続財産のうち、次に掲げる財産及び順位で、その所在が日本国内にあること。

第1順位 不動産、船舶、国債証券、地方債証券、上場株式等

第2順位 非上場株式等

第3順位 動産

(注1)後順位の財産は、税務署長が特別の事情があると認める場合及び先順位の財産に適当な価額のものがない場合に限って物納に充てることができます。

(注2)重要文化財など特定登録美術品については、上記の順序にかかわらず一定の書類を提出することにより物納に充てることができます。 - 物納に充てることができる財産は、管理処分不適格財産に該当しないものであること及び物納劣後財産に該当する場合には、他に物納に充てるべき適当な財産がないこと

物納申請した財産が管理処分不適格と判断された場合には、物納申請が却下されますが、その却下された財産に代えて1回に限り、他の財産による物納の再申請を行うことができます。

汚染物質除去の履行義務などの条件を付されて物納の許可を受けた後に、許可財産に土壌汚染などの瑕疵があることが判明した場合には、汚染の除去などの措置を求められることとなります。その措置ができない場合には、物納許可が取り消されることがありますのでご注意ください。

また、財産の生前贈与を受けて相続時精算課税又は非上場株式の納税猶予を適用している場合には、それらの適用対象となっている財産は、贈与者の死亡によりその贈与者から受贈者が相続により取得したとみなされることとなっていますが、それらの財産は物納の対象とすることはできません。

(注1)管理処分不適格財産とは、次のようなものをいいます。

1)不動産

(イ)担保権が設定されていることその他これに準ずる事情がある不動産

(ロ)権利の帰属について争いがある不動産

(ハ)境界が明らかでない土地

(ニ)隣接する不動産の所有者その他の者との争訟によらなければ通常の使用ができないと見込まれる不動産

(ホ)他の土地に囲まれて公道に通じない土地で民法第210条の規定による通行権の内容が明確でないもの

(ヘ)借地権の目的となっている土地で、その借地権を有する者が不明であることその他これに類する事情があるもの

(ト)他の不動産(他の不動産の上に存する権利を含みます。)と社会通念上一体として利用されている不動産若しくは利用されるべき不動産又は二以上の者の共有に属する不動産

(チ)耐用年数(所得税法の規定に基づいて定められている耐用年数をいいます。)を経過している建物(通常の使用ができるものを除きます。)

(リ)敷金の返還に係る債務その他の債務を国が負担することとなる不動産

(ヌ)その管理又は処分を行うために要する費用の額がその収納価額と比較して過大となると見込まれる不動産

(ル)公の秩序又は善良の風俗を害するおそれのある目的に使用されている不動産その他社会通念上適切でないと認められる目的に使用されている不動産

(ヲ)引渡しに際して通常必要とされる行為がされていない不動産

(ワ)地上権、永小作権、賃借権その他の使用及び収益を目的とする権利が設定されている不動産で次に掲げる者がその権利を有しているもの

- 暴力団員による不当な行為の防止等に関する法律第2条第6号に規定する暴力団員又は暴力団員でなくなった日から5年を経過しない者(以下暴力団員等という。)

- 暴力団員等によりその事業活動を支配されている者

- 法人で暴力団員等を役員等(取締役、執行役、会計参与、監査役、理事及び監事並びにこれら以外の者で当該法人の経営に従事している者並びに支配人をいう。)とするもの

2)株式

(イ)譲渡に関して金融商品取引法その他の法令の規定により一定の手続が定められている株式で、その手続がとられていないもの

(ロ)譲渡制限株式

(ハ)質権その他の担保権の目的となっている株式

(ニ)権利の帰属について争いがある株式

(ホ)共有に属する株式(共有者全員がその株式について物納の許可を申請する場合を除きます。)

(へ)暴力団員等によりその事業活動を支配されている株式会社又は暴力団員等を役員(取締役、会計参与、監査役及び執行役をいう。)とする株式会社が発行した株式

3)上記以外の財産

その財産の性質が上記の財産に準ずるものとして税務署長が認めるもの

(注2)物納劣後財産とは、次のようなものをいいます。

- 地上権、永小作権若しくは耕作を目的とする賃借権、地役権又は入会権が設定されている土地

- 法令の規定に違反して建築された建物及びその敷地

- 土地区画整理法による土地区画整理事業等の施行に係る土地につき仮換地又は一時利用地の指定がされていない土地(その指定後において使用又は収益をすることができない土地を含みます。)

- 現に納税義務者の居住の用又は事業の用に供されている建物及びその敷地(納税義務者がその建物及び敷地について物納の許可を申請する場合を除きます。)

- 劇場、工場、浴場その他の維持又は管理に特殊技能を要する建物及びこれらの敷地

- 建築基準法第43条第1項に規定する道路に2メートル以上接していない土地

- 都市計画法の規定による都道府県知事の許可を受けなければならない開発行為をする場合において、その開発行為が開発許可の基準に適合しないときにおけるその開発行為に係る土地

- 都市計画法に規定する市街化区域以外の区域にある土地(宅地として造成することができるものを除きます。)

- 農業振興地域の整備に関する法律の農業振興地域整備計画において農用地区域として定められた区域内の土地

- 森林法の規定により保安林として指定された区域内の土地

- 法令の規定により建物の建築をすることができない土地(建物の建築をすることができる面積が著しく狭くなる土地を含みます。)

- 過去に生じた事件又は事故その他の事情により、正常な取引が行われないおそれがある不動産及びこれに隣接する不動産

- 事業の休止(一時的な休止を除きます)をしている法人に係る株式

- 物納しようとする相続税の納期限又は納付すべき日(物納申請期限)までに、物納申請書に物納手続関係書類を添付して税務署長に提出すること。

(2)物納手続関係書類の提出期限

納期限又は納付すべき日(物納申請期限)までに、物納申請書に物納手続関係書類を添付して提出する必要があります。ただし、物納申請期限までに物納手続関係書類を提出することができない場合は、物納手続関係書類提出期限延長届出書を提出することにより、1回につき3ヶ月を限度として、最長1年まで物納手続関係書類の提出期限を延長することができます。

(3)物納の許可までの審査期間

税務署長は、物納申請書が提出された場合、その物納申請に係る要件の調査結果に基づいて、物納申請期限から3ヶ月以内に許可又は却下を行います。

なお、申請財産の状況によっては、許可又は却下までの期間を最長で9か月まで延長する場合があります。

(4)物納財産の価額(収納価額)

物納財産を国が収納するときの価額は、原則として相続税の課税価格計算の基礎となったその財産の価額(小規模宅地等についての相続税の課税価格評価減の特例の適用を受けた場合には、評価減後の価額となります。)になります。

(5)利子税の納付

物納申請をした場合には、物納財産を納付するまでの期間に応じ、利子税の納付が必要となります。(税務署の手続に要する期間は、利子税が免除されます。)

このように、延納や物納を行うためには、定められた期限までに申請手続等を行う必要があります。適切に行わないと多額の税金が一時に納付する必要が生じてしまいます。

また、貸出金利が高くなると、利子税が多額になってしまう恐れがあります。このように相続税対策をする場合には、売却や延納・物納などの納付対策も踏まえた上で行う必要があります。