ビジネスQ&A

M&Aを実施した場合の税制措置について教えてください。

2024年 11月 29日

今年70歳になる町工場経営者です。これから事業承継を進める際にM&Aの活用を考えています。M&Aを実施した場合の税制措置について教えてください。

回答

事業承継においてM&A活用を促進する税制には、「中小企業の経営資源の集約化(M&A)に関する税制」と「中小企業・小規模事業者の再編・統合等に係る税負担の軽減措置」があります。いずれも経営力向上計画の認定を受けた上で、計画に沿ってM&Aを実施した際に税制措置を受けることができます。この他に、中小企業が円滑に事業を引き継ぐための税制措置も用意されています。

1.中小企業の経営資源の集約化(M&A)に関する税制の種類

経営資源の集約化(M&A)によって生産性の向上などを目指す経営力向上計画の認定を受けた中小企業が、計画に基づいてM&Aを実施した場合に、次の減税措置を活用できます。この税制は令和3年に導入されたもので、中小企業がより積極的にM&Aを活用し、経営資源を効率的に集約することを促進するためのものです。

(1)設備投資減税

経営力向上計画に基づき、以下のいずれかの要件に該当する一定の設備を取得した場合、投資額の10%を税額控除または全額を設備償却できます。(資本金3,000万円以上の中小企業者等の税額控除率は7%です。)

- 生産性向上設備(A類型): 生産性が年1%以上向上

- 収益力強化設備(B類型): 投資利益率5%以上のパッケージ投資

- デジダル化設備(C類型): 遠隔操作、可視化、自動制御化を可能にする設備

- 経営資源の集約化に資する設備(D類型): M&Aの後に取得するものでM&Aの効果を高める設備

※修正ROAまたは有形固定資産の投資回転率が一定割合以上の投資計画を作成し、確認を受ける必要があります。

(2)準備金の積み立て金額の損金算入

事業承継等事前調査に関する事項を記載した経営力向上計画の認定を受けた上で、計画に沿ってM&Aを実施した際、M&A実施後に発生し得るリスク(簿外債務など)に備えるため、投資額の70%以下の金額を準備金として積み立てることができ、積み立てた金額は損金算入が可能です。そして、準備金の損金算入後は5年間の据え置きが可能です。簿外債務が発覚し、減損などが生じた場合は、準備金を取り崩して益金に算入します。

2.中小企業の経営資源の集約化(M&A)に関する税制措置の対象となる中小企業

本税制の活用に際しては、中小企業等経営力強化法に基づく「経営力向上計画」の認定が必要です。当該計画については、(1)特定の事業者等に該当する事業者のみ提出が可能です。その上で、税制措置の適用を受けるためには、それぞれの税制措置ごとに、租税措置特別措置法上の(2)中小企業者等に該当する必要があります。(1)および(2)の要件は以下のとおりです。

(1)中小企業等経営力強化法における「特定事業者等」

- 常時使用する従業員数が2,000人以下の法人または個人

(2)租税特別措置法における「中小企業者等」

- 資本金または出資金の額が1億円以下の法人

- 資本金または出資を有しない法人のうち、常時使用する従業員数が1,000人以下の法人または個人

- ただし大企業の子会社などに該当する場合は対象外になるなど、対象は税制ごとに異なります。

3.中小企業・小規模事業者の再編・統合等に係る税負担の軽減措置

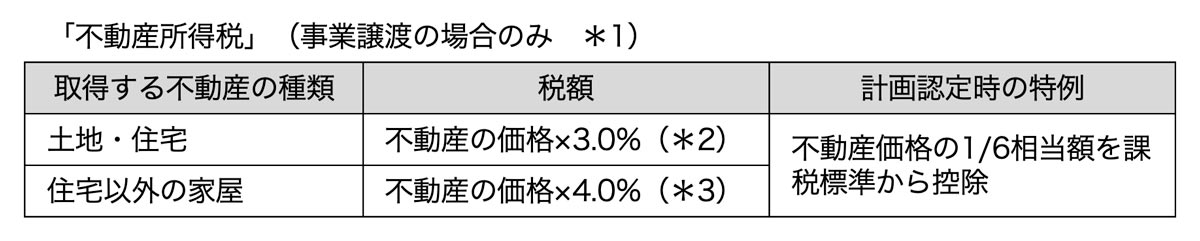

認定を受けた経営力向上計画に基づいて合併や会社分割などの再編・統合を行った際に不動産取得税の軽減措置を利用することが可能です。

(1)軽減措置の内容

認定計画に基づき、事業譲渡を行って、土地・建物を取得する場合には以下の通り特例が適用されます。

*1 合併や一定の会社分割の場合は非課税

*2 令和9年3月31日までに土地・住宅等が3%に軽減

*3 事務所や宿舎等の一定の不動産を除く。

(2)適用期間

平成30年7月9日から令和8年3月31日までの期間

(3)その他

登録免許税についての軽減措置がありましたが、令和6年3月31日に廃止されています。

4.事業承継円滑化のための税制措置

事業承継円滑化のための税制措置は、中小企業が円滑に事業を引き継ぐための支援策で、以下のような内容が含まれます。

- 贈与税・相続税の納税猶予および免除:非上場会社の株式を贈与や相続で取得した場合、その贈与税や相続税の納税が猶予され、一定の条件を満たせば免除されることがあります。平成30年度の改正で導入された特例措置では、納税猶予の対象株式数が100%となり、複数の後継者が同時に適用を受けられるようになりました。

- 特例措置:特例承継計画を提出し、都道府県知事の認定を受けることで、対象株式の贈与税・相続税の100%が納税猶予の対象となります。

- 雇用要件の緩和:事業承継後の雇用維持要件が緩和され、経営悪化などの理由で要件を満たせなかった場合でも、納税猶予が継続されることがあります。

事業承継税制は、平成30年の法人向け事業承継税制の抜本的拡充、平成31年の個人向け事業承継税制の創設に続き、主に事業の世代交代の円滑な推進を後押しするのに加え、企業の成長や再編を促進するM&Aの税制措置へと拡充されています。

- 回答者

-

中小企業診断士 林 隆男